4月17日,工業(yè)硅期貨SI2412合約正式掛牌上市,該合約上市首日開盤價14200元/噸,最高價14500元/噸,最低價13980元/噸,首日波幅在4%以內,基本符合市場預期。截至5月7日,SI2412合約下跌0.31%報收14590元/噸。

從月間價差來看,SI2412合約與7個舊合約的首個交易日價差區(qū)間穩(wěn)定在2100—2500元/噸。“SI2412合約交易標的大概率偏向通氧SI5530,而SI2411合約交易標的仍為SI4210,不過原倉單需與99硅基本類似的價格才能流通至現(xiàn)貨市場,因此,理論上SI2411合約交易標的實際應為99硅(或通氧SI5530),這也就代表著SI2411合約與SI2412合約的天然價差在2000元/噸。”國泰君安期貨高級分析師張航認為,短期內考慮11月底倉單集中注銷制度,預計SI2411合約與SI2412合約價差在2000—2500元/噸。

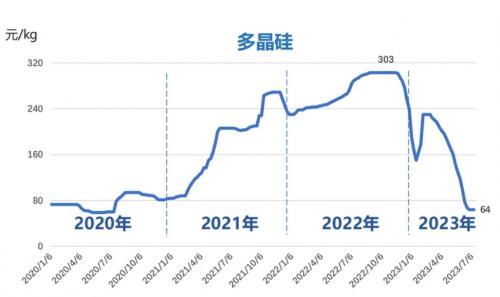

中信建投期貨分析師王彥青認為,工業(yè)硅期貨業(yè)務細則修訂對舊合約幾乎沒有影響,對舊合約的走勢變化,更需要關注近半年的供需格局。不過,考慮到工業(yè)硅價格已跌破部分企業(yè)生產成本,工業(yè)硅期貨后續(xù)下跌空間有限。對舊合約而言,后續(xù)或將呈現(xiàn)底部震蕩運行的狀態(tài)。當前工業(yè)硅基本面供強需弱,特別是多晶硅和有機硅行業(yè)正處在行業(yè)低谷時期,難以給工業(yè)硅價格帶來支撐。

供給方面,截至4月30日當周,工業(yè)硅周產增加,社會庫存仍處高位。相關機構數據顯示,福建、甘肅、廣西等地區(qū)部分工廠復產,工業(yè)硅整體周產環(huán)比增加0.2萬噸至8.48萬噸。此外,5月新疆若羌地區(qū)新增產能繼續(xù)投產,提供邊際增量。從開工角度來看,西南地區(qū)(周產占比12%)利潤與開工均已處于偏低位置, 5月復產預期增大。新疆地區(qū)廠庫庫存本周再次去化,庫存壓力減輕,預計當地主要硅廠仍將保持高開工。

需求端表現(xiàn)弱勢,具體來看,多晶硅方面,硅料周度價格繼續(xù)走跌,部分硅料廠計劃二季度開始檢修。據統(tǒng)計,目前計劃在二季度檢修的硅料產能在10萬—12萬噸/年,不排除有更多的企業(yè)進入到檢修序列中,后續(xù)對工業(yè)硅采購的體量將邊際縮減。不過,5月初通威保山20萬噸新增產能開始投產,預計5月整體多晶硅產量相較4月變動不大。張航認為,整體來看,硅料廠對工業(yè)硅采購的價格預計難以形成提振。

有機硅方面,整體對工業(yè)硅維持剛需采購,多以消化原料庫存為主。DMC價格相對偏弱勢。對此,張航分析指出,這一方面影響其對工業(yè)硅的采購心態(tài),另一方面影響新增產能的投產進度。鋁合金方面,主流鋁合金廠對工業(yè)硅仍保持剛需采購,并未出現(xiàn)集中囤貨現(xiàn)象。出口市場(占13%)持續(xù)處于弱勢狀態(tài),3月工業(yè)硅出口量增加,但出口價格未見明顯上漲,海外客戶采購仍以剛需為主。

對SI2412及之后的合約,王彥青認為,從需求端來看,多晶硅、有機硅等下游行業(yè)仍有較大的增長空間,隨著經濟逐漸復蘇,未來工業(yè)硅需求仍將保持增長態(tài)勢,給工業(yè)硅價格帶來長期支撐。因此,未來工業(yè)硅期貨價格有望逐漸走出底部回升的行情。

“與2023年類似,2024年工業(yè)硅行業(yè)亦處于‘上游高開工+下游去庫+原料降價+低成本地區(qū)產能擴張’的行業(yè)邏輯之中,在本應去庫的枯水期社會庫存遲遲未降,對應硅價仍處于上半年整體的下行周期之中。”張航認為,就二季度而言,供給端邊際縮減,但考慮豐水期西南硅廠開工“韌性”,預計供給仍將保持較高位置,而下游多晶硅與有機硅仍處于產能過剩的格局中,較難將自身利潤讓渡給工業(yè)硅上游,且下游負反饋正在逐步兌現(xiàn)。基于此,預計二季度工業(yè)硅庫存壓力將進一步顯現(xiàn),對應SI2412合約或更具備價格彈性。預計三季度起,SI2411與SI2412合約價差整體運行區(qū)間在2400—3000元/噸。

來源:期貨日報

評論